- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:【读书】读《证券投资24堂课》——第八课成交量与庄家 -- 老拙

第八课 成交量与庄家的相关性

在本课中,欧大师所说的“庄家”,实际上应该是指机构投资者。他说:

庄家是买人某只股票的大机构。

供求法则在股票市场上也是适用的。股票价格上升并不是偶然的——其背后必然有大量的购买需求。这种需求大部分来自于机构投资者,75%的绩优股由他们买入。

举例而言,某基金的资产为十亿美元,仅仅以其资产的2%购买某只股票,那么其必须投资两千万美元。那就是以40美元的价格购买五十万股了!基金就像跳进浴盆的大象,他们如此庞大,使得水流四溢。

由于机构投资的大量买入,就会使股价上升。所以——

如果你希望买到价格有巨大上升空间的股票,你就必须选择那些有一到两个操作表现良好的机构投资者最近买入的股票。

那么,如何寻找实力机构介入的股票呢?欧大师说:

在《投资者商报》的共同基金版面上可以找到这些信息。

该版面还包括了大量表现较好的基金的其他信息,如按市值衡量的基金前10 大重仓股、新购入股票(在股票名称旁以“N”列示)、基金正在补仓或减仓的股票(在股票名称旁以“?”或“—”列示)。通常基金的重仓股之间都表现出较强的相关性。

现在,国内证券媒体上也可以找到欧大师说的这些信息。比如2007年第一季度机构重仓股的分析

说到这儿,使我想起前几天看到的一则报道。IT行业白领小伙儿阮天乐在2003年拿出3万元投资易方达策略成长基金。过了1年,每份基金净值达到1.115元,比银行存款利率高了许多,阮天乐来了精神。这时他看到一篇基金经理访谈文章,文章中提到,单只公募基金持有一家上市公司的股票,其市值不得超过基金资产净值的百分之十,并且同一基金管理人管理的全部基金持有一家公司发行的证券,不得超过该证券的百分之十,这些规定造成了很多基金经理看好的绩优股不能重仓持有的遗憾。阮天乐由此想到:“对我个人而言,既不存在双10%的限制,也没有行业配置方面的要求,那么可不可以拿出少部分资金买入一些基金重仓股长期持有而获得更大收益呢?”通过持有基金了解其投资风格和选股策略,对其十大重仓股进行跟踪及分析,以适当资金买入自己筛选出的一两只基金重仓股,阮天乐将自己的重大发明称为“复合式投资”。这时,苏宁电器于2004年7月上市,很快便成为易方达策略成长2004年第三季度十大重仓股之一,共持有138万股。一只新上市仅几个月的股票就进入基金十大重仓股可真不简单。阮天乐决定实践“复合式”投资方式。2004年底,单位发给小阮大约5万元年终奖,他拿出4万元继续申购策略成长基金,剩下的1万元买了苏宁电器。就这样,阮天乐几年来通过“复合式”的投资方式持有策略成长基金及其重仓股苏宁电器和贵州茅台,收益颇丰。长期持有的易方达策略成长基金的累计净值已经增长到了3.9元,苏宁电器比他买入时涨了18倍的投资收益,贵州茅台也获得了6倍的投资收益。粗略计算这些当时买入的基金和股票,几年下来,阮天乐大概获得了45万元左右的投资收益。

当然,事情如果就是如此简单,只要跟踪买入优良基金持有的重仓股,就能获得几倍、十几倍的回报,恐怕这本书的后面十几节课就是多余的了。

对于阮天乐的成功经历,我们应该看到两点:

第一点,他的投资方法十分正确。正如欧大师在本课所说,“如果你希望买到价格有巨大上升空间的股票,你就必须选择那些有一到两个操作表现良好的机构投资者最近买入的股票”。跟踪买入优良基金的重仓股,不仅仅是因为基金的大量资金投入将推高股价,更重要的是因为基金经过大量的研究调研,能够选择出未来成长性良好的公司。特别是前几大重仓股,基金的选择通常非常严格,好中选优。作为新入市的股民,“复合式投资”等于借用了基金研究的“一双慧眼”,避免了盲目性。

第二点,这是在熊市中的特例。我们应该注意到,阮天乐是在大熊市中开始实践他的“复合式投资”方法。[苏宁电器]2004年7月上市,收盘价34元;易方达策略成长基金建仓成本大约在36-38元;10月中旬基金发布季报,此时股价45元;阮天乐是在年底买入,股价还在45元。如果在牛市,此时股价可能已经上涨了很多。比如某只股票,2006年10月上市,到2007年1月公布基金06年4季度持仓情况时,已成为N多个基金的前十大重仓股。但是这时,其股价已从上市时的3元多翻了一倍上涨到6元以上。这时,还能买入吗?

这就是欧大师在本课中提出的一个重要问题:“—只股票被大量交易后,我如何判断它是在被买还是被卖呢?”

国内的很多证券投资“大师”写书,声称能够通过成交量等技术分析跟踪判断庄家、机构的买入卖出情况,从而“战胜庄家”。不知道大家信不信,反正我是不信。估计公募和私募基经们看了这些书会笑死。当然,我们不否认市场上存在技术派高手,但是我劝新入市的投资者不要上来就以技术分析作为主攻方向。要知道,真正的技术分析很复杂,各种各样的价量形态变换,没有几年甚至十几年股市看盘经历,是不可能全面掌握的。

但这并不是说技术分析和价量形态就毫无用处,新入市的投资者可以掌握一些基本的价量形态作为辅助工具,来判断一支股票“它是在被(机构)买还是被(机构)卖呢?”

最基本的价量规律是:“低位放量上涨表明大资金进入,高位放量下跌表明大资金退出”。

注意:这是一般规律,不是绝对的规律。

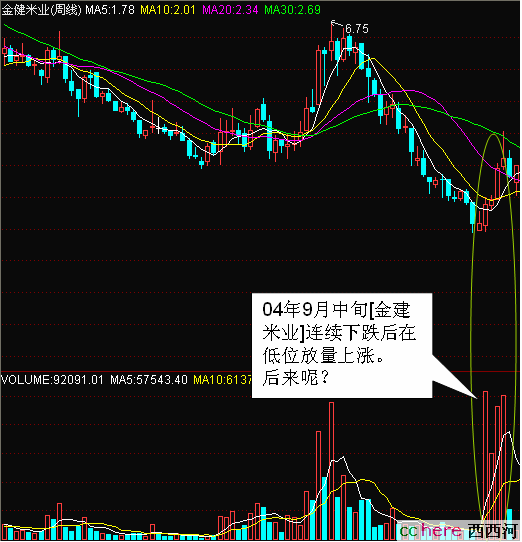

先说低位放量上涨。

低位放量上涨,是指股价在均线系统附近或以下放出巨大成交量上涨的情况,例如

这时,通常可以跟进买入。但是也有例外的情况,比如

后来从放量时的4.5元一直下跌到1.56元!可见机构正是利用“低位放量上涨表明大资金进入”这个一般的价量规律引诱散户进入以便其出逃。

那么,低位放量上涨到底是否机构加仓?能不能跟进呢?

我的回答是要看个股基本面。前面的例子[中信证券],由于股市在9月份完成调整,成交量大幅上升,表明[中信证券]4季度、全年的业绩将进一步增长(4季度每股业绩由3季度的0.1元增长到0.42元)。而后面的例子[金建米业]2004年上半年的业绩0.013元,全年则是—0.58元。

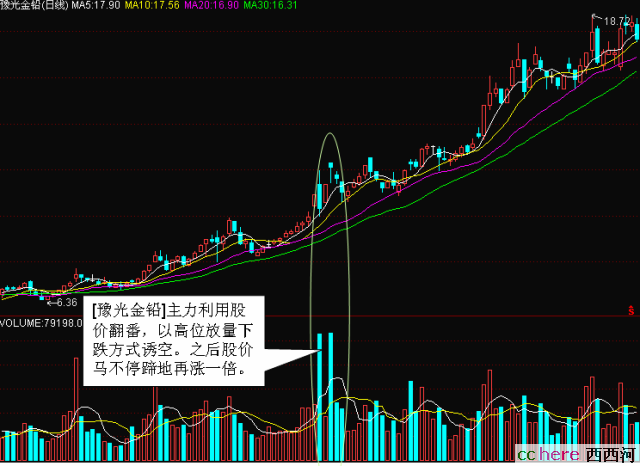

这就说明,只有在个股基本面继续向好的情况下,我们才能在其低位放量上涨时判断是机构加仓跟随买进。也就是说基本面为主,技术面为辅,绝不能仅仅看技术面作出决定。实际上,只要个股业绩确定增长且价值低估,就算没有基金等大机构进入,我们照样可以大胆买入持有,比如[豫光金铅],我们在06年12月7元以下建仓时直到目前也没有看见任何机构,它的股价照样从6元多上涨到了18元以上。当然,如果有机构大量买入,会更加保险,上涨的速度会更快。特别是在熊市时更是如此。

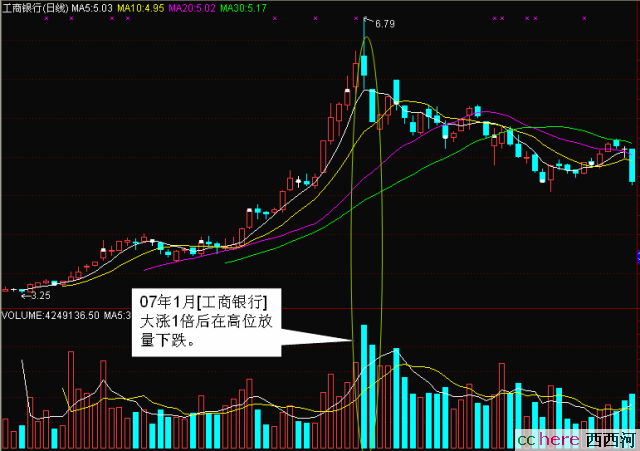

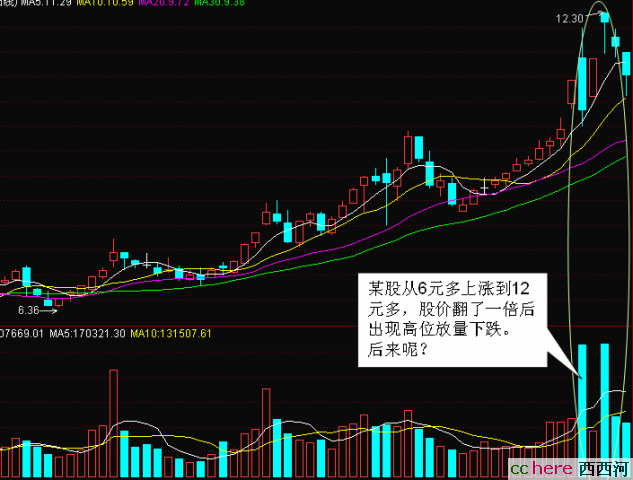

接着说高位放量下跌。

高位放量下跌,是指股价在均线系统上方放出巨大成交量下跌的情况,例如

[工商银行]就是我们前面说的:“2006年10月上市,到2007年1月公布基金06年4季度持仓情况时,已成为N多个基金的前十大重仓股。但是这时,其股价已从上市时的3元多翻了一倍上涨到6元以上。这时,还能买入吗?”高位放量下跌,显示大资金出逃,这时候不能买进,如果之前已经买入,这时必须在第一根放量阴线时毫不犹豫地卖出。

但是也有例外的情况,比如:

那么,高位放量下跌到底是否机构出逃?要不要清仓卖出呢?

我的回答还是要看个股基本面及其估值。前面的例子[工商银行],06年每股业绩0.15元,6元股价市盈率达40倍以上,就算07年增长30%,动态市盈率也达到30倍,其市值已超过了花旗银行,属于大幅高估。后面的例子[豫光金铅],06年每股业绩0.62元,12元股价市盈率20倍,07年业绩将增长到0.8元左右,动态市盈率15倍,相对于市场平均市盈率依然低估。

这就说明,当个股相对高估,且在高位出现放量下跌时,即可视为机构出逃,我们应当毫不犹豫地跟随卖出。如果个股确定增长且依然相对低估,高位放量时不必惊慌出逃——大跌时不卖好股就是这个道理。

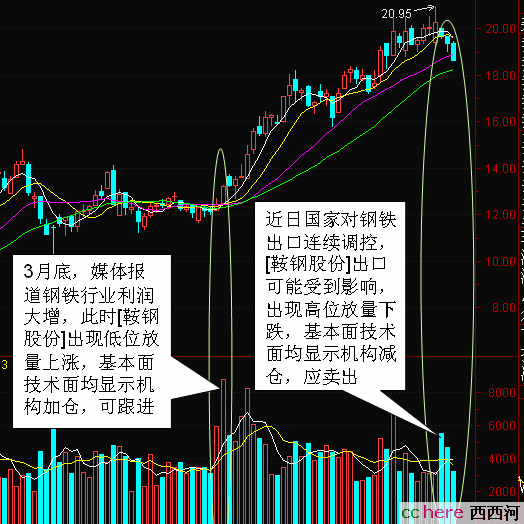

最后,我们用[鞍钢股份]做一个小结:

总之,如果技术面应证了基本面的分析判断,应顺势操作;否则有可能是机构的诱骗行为,应谨慎。

- 相关回复 上下关系8

🙂【读书】读《证券投资24堂课》——第八课成交量与庄家

🙂简单易懂又实用 1 蜜蜂 字62 2007-12-25 20:14:04

🙂花,赚钱不说,学到东西了。谢谢老师。 finalgod 字0 2007-07-10 18:46:14

😜活学活问之案例请教2 --- 宏源放量问题 1 轻阳于飞 字658 2007-07-10 10:21:35

🙂看下老师的解答VS机构进出 1 轻阳于飞 字1217 2007-07-11 15:53:59

🙂Just made a crazy decision!!! 1 左轻侯 字65 2007-07-11 00:05:23

🙂呵呵,轻阳同学,我也正学习这个系列到这里 左轻侯 字39 2007-07-10 20:52:50

🙂招商 1 轻阳于飞 字89 2007-07-11 15:57:57