- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:读《证券投资24堂课》——第12-13课 如何判断大盘见顶 -- 老拙

欧大师在第12课中讲了把握大盘趋势的重要性,在13课中讲了如何判断见顶的方法。

显然,如何逃顶是大家都十分关心的问题。

那么,如何判断大盘见顶呢?

欧大师说:

一般来说,指数放量收低或指数放量收平均为出货的标志。如果四个出货日分布在两到三周之内,大盘通常会掉头向下。

也就是说,如果两到三周内,多次出现指数放量滞胀或放量下跌的情况,通常是到顶的标志。

欧大师举了纽约股市1990年见顶的例子:

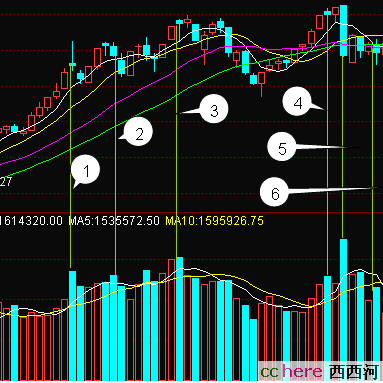

图中点位1、3、4、6、7、8都是成交量比上一交易日增大且下跌或滞胀的“出货日”。

那么,我们能不能就用欧大师给的方法来判断大盘是否见顶呢?

不能。

为什么不能?因为不是十分准确。举两个例子:

第一个例子:

本例中,出现了一系列成交量大于上个交易日,且指数下跌或滞胀的“出货日”,其中点位5甚至放量下跌8%以上。大盘见顶了吗?没有。这是上海市场2007年1月4日到3月初的走势图,之后从3000点附近上涨到最高4300点。

第二个例子:

本例中,我们几乎找不到成交量大于上个交易日,且指数下跌或滞胀的“出货日”。大盘见顶了吗?见顶了。这是上海市场1997年5月中旬的走势图,之后从1500下跌到1000点,2年之后才开始回升。

欧大师也说:通常是到顶的标志。没有把话说死。

所以,连续放量滞胀或下跌,可以作为大盘见顶的参考因素,但不是肯定因素。

那么,还有没有其他的办法判断大盘是否见顶呢?

有,比如说技术分析和政策分析。

先说技术分析。

技术分析认为,当大盘有效跌破中期均线,使得均线系统成为空头排列,而且股指反弹不能重新站到中期均线之上,这时大盘头部确认,市场将转入中长期熊市。

所以,欧大师在课文中说:任何人只要发现了多个个出货日,就应当卖出一些股票了;当随后的一到两次反弹失败,他就应该卖出更多。

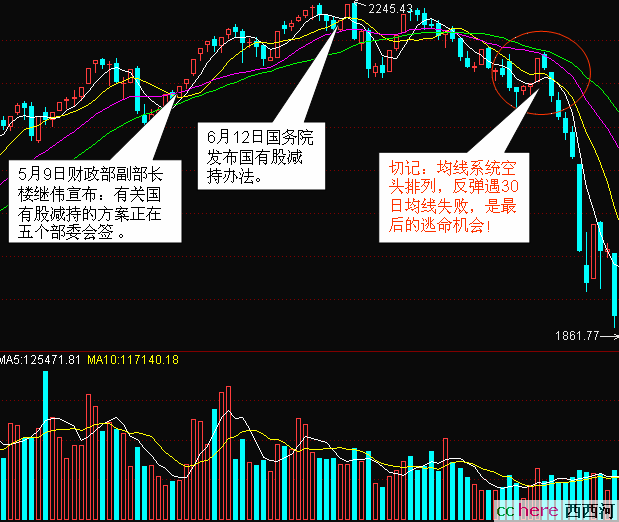

欧大师在这里说的反弹失败,就是股指反弹不能重新站到中期均线以上的情况。如果股指反弹遇到中期均线的压制立即掉头向下,则说明未来的下跌会更快更狠。举个例子:

这是2001年的大顶部形态。

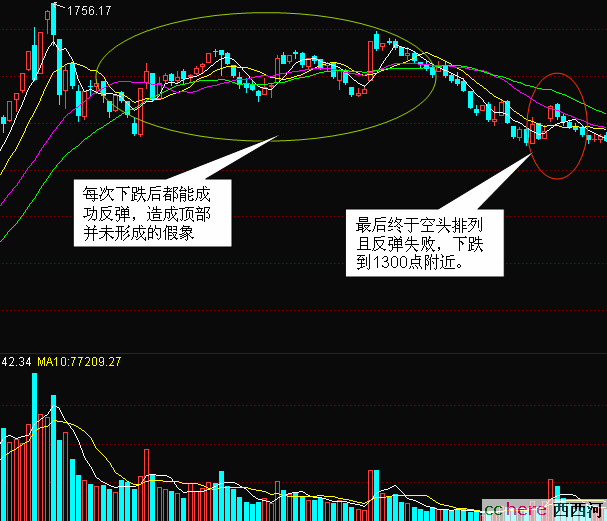

但是,技术分析确认大盘见顶也有不可靠的时候,比如1999年7月顶部的情况:

以技术分析判断大盘是否形成顶部,由于需要反弹失败加以确认,通常比较延缓。然而,深沪股市一贯以来有个特性,就是涨得慢跌得快;而且个股跌起来比大盘更快。等到技术分析确认大盘头部形成,大量个股已经跌得面目全非。比如本次调整,大盘刚跌了8%左右,上千只个股已经跌了20%—30%,有的已经跌下去40%。

再说政策分析。

沪深股市一直以来被说成是“政策市”,当政策面打压时,往往容易形成大盘的顶部。

比如,1993年5月、7月央行连续上调利率,大盘见顶回落,从1500点一直跌到400点以下;1995年12月,人民日报发表评论员文章同时宣布实行涨跌停板制度,大盘3天下跌30%;1997年5月,连续宣布上调印花税、严禁三类企业资金入市、首发规模增加到300亿,股市见顶回落;2001年5、6月,宣布国有股市价减持,股市见顶,从2100点下跌到1000点以下。

但是,如果以政策面为依据,也会有不准的时候。

比如,从2004年以来,央行多次上调利率和存款准备金率,但大盘却走出了叹为观止的上扬行情,迄今为止也没有见到大顶;1999年9月,宣布允许三类企业资金入市,大盘却反弹失败确认顶部形成。

有时,对政策的解读还会有完全不同的看法。比如2001年年初管理层就开始推出国有股市价减持的试点,到5月12日,财政部副部长宣布国有股减持已通过5部位联合签署。但是,主流媒体和经济学界却将此解读 对股市的利好,大盘于是一直上涨到2100多点。

再有,政策的出台往往具有突然性。比如1996年12月14日发表人民日报社论,事先绝大多数投资者不可能知道,等知道了,大盘已然构成头部,绝大多数个股开盘跌停,想跑都跑不了了。本次宣布上调印花税也是半夜突然推出。

这么说来,任何一种方法都不可能准确及时地判断出大盘的顶部。

那么,我们把几种方法结合起来判断行不行?

还是不行。因为,如果各种方法都发出警告时确认大盘见顶,判断的准确性是提高了,但是也太晚了;如果其中一种方法发出警告时就确认大盘到顶,及时性提高了,准确性却又下降了。

事实上,只要是预测就会遇到这样的问题,追求准确性的话及时性就难免下降,追求及时性的话准确性就难免不高。这是一个永远也不可能圆满解决的问题。

换句话说,我们尽可以用这样那样的方法去预测、判断大盘是否到顶,但大多数投资者难以做到每次都及时准确地逃顶。

有朋友会说,那我也不管什么头部不头部的,看着长得很高了、管理层说话了就早点出来。

完全可以。但是必须注意,一旦出来了,就不能再追高进去。千万不能3000点出来了,3500点再冲进去;4000点出来了,4200点又追进去;那样的话等于不断提高投资成本,搞得不好正就撞在头部上,反而增大了风险。很多散户朋友最终在大牛市的头部被套死,就是这么造成的。

说这儿估计有朋友该急了:这也不成、那也不成,您说怎么办?

别急啊,有办法。

办法就是始终坚持买入持有“低市盈率、确定增长”的股票,而且不断把上涨的股票换成安全边际更大的股票。

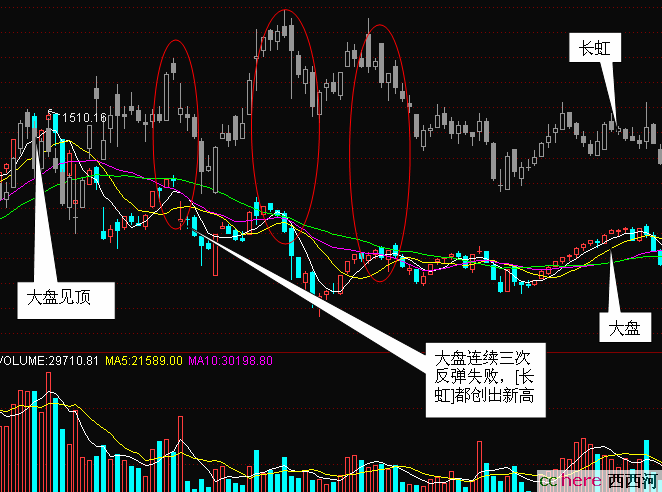

由于我们持有的是“低市盈率、确定增长”的价值成长股,就算大盘见到大级别顶部,我们判断不很及时也没有关系,因为“低市盈率、确定增长”的价值成长股通常会在大盘见顶之后再创新高。

以下是1997年5月大盘见顶后的三个例子:

例一,1997年5月[长虹]在大盘见顶后的表现

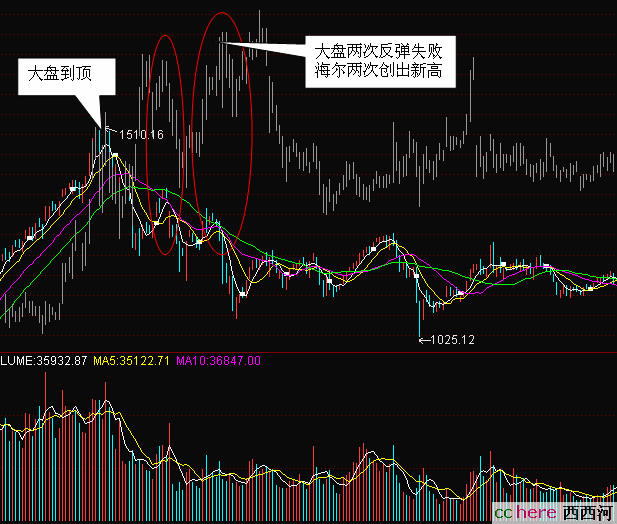

例二,1997年5月[海尔]在大盘见顶后的表现

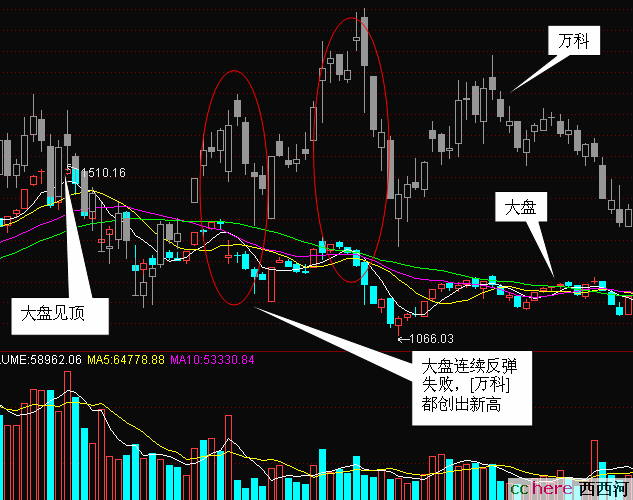

例三,1997年5月[万科]在大盘见顶后的表现

由此可见,如果我们持有的是“低市盈率、确定增长”的价值成长股,当大盘见顶未能及时判断时,不要在大盘急跌大跌中卖出,而是应当持有股票并分析大盘头部的性质。如果大盘属于见顶后转入熊市,等到大盘反弹失败再卖也还来得及;如果只是中小级别的调整,则可以坚定持有,因为价值成长股很快就会反弹并创出新高。

当然,我们不能因此就否认上述各种判断大盘见顶的分析方法的作用。我们应该随时综合使用这些方法观察市场的运行情况,当大盘出现某种见顶可能时,视情卖出部分股票增持现金,以降低系统性风险。

本帖一共被 1 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂读《证券投资24堂课》——第12-13课 如何判断大盘见顶

🙂谢谢老拙,有个小问题 1 林小蒸 字168 2007-06-07 13:07:20

🙂好彩头,谢谢老拙! 1 飞行棋 字134 2007-06-07 05:41:55

🙂说得好,花你 织网渔夫 字43 2007-06-06 21:46:42

🙂收获颇多:) 1 热力学守恒 字124 2007-06-06 04:37:07

🤔如何判断其市赢率不再低了呢 小板斧 字21 2007-06-06 01:32:22

🙂花,继续学习 jqzh 字0 2007-06-05 23:39:18

🙂花 西红柿 字0 2007-06-05 23:28:17