- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:【原创】阴谋论下的Fed V2.0 (1) -- suqier

唉,第一次碰到铁手的字数上限,只好分段了.

四,第一个问题,资产结构

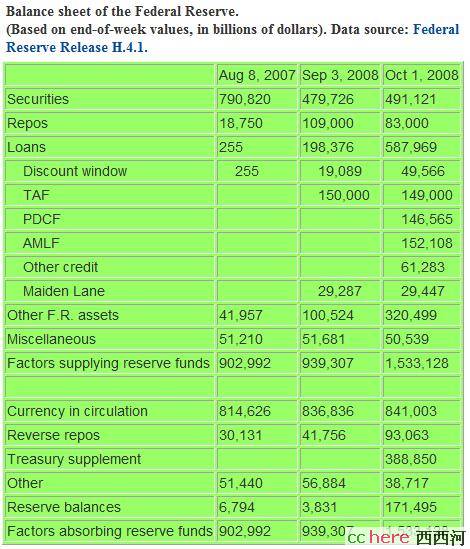

这篇文章里有一份Fed在Aug 8/07, Sep 3/08, Oct 1/08三个时点的资产负债表。

从07年8月开始,Fed开始减持手中的国债。07年8月到08年9月,Fed持有的国债从791b减少到480b(减持311b)。通常来说,Fed减持国债,相当于紧缩银根,因为货币都回笼了,而国债的价格下跌,收益率就会上升,相当于市场利率上升了。

但是诡异的是,Fed减持国债的同时,增持Repos和Loans(通过票据再贴现窗口Discount window,TAF等工具,TAF是再贴现的一个变种,具体可见Doob的介绍).其中Repos从19b激增到109b,Loans从0.26b激增到198b。也就是说,卖国债回笼的钱,又通过对银行的直接贷款放出去了。我们从前图可以看到,这段时间(13个月)Fed的总资产规模没有明显的变化(903b=>939b)。但是,Fed的资产结构变化了。王树把那篇文章的几张关于资产结构变动的图都搬来了。

为什么?Fed为什么要调整资产结构?这是第一个问题。

按照王树的说法,

Fed抛售国债,就已经说明了动机。它要保持国债的价格够低,以免利率为0。今天我们已经知道,30年国债的年收益率是百分之三点几,几乎是历史低点,而短期国债的收益率近乎为0。国债利率是美国资金市场的无风险基准利率,在国际上的影响和伦敦的LIBOR相似。收益率低,也就是利率低,说明有大量的资金涌入,外面的风险太大,从而对国债的需求极高,事实上是一种恐慌。

根据王树的分析,

早在07年年中,Fed就意识到有大量的资金在涌入国债市场(可见有许多先知先觉的资金,这也是阴谋论的论据之一),为了保证供给,Fed就开始抛出国债。但是资金回笼的话,会使市面上的银根抽紧,直接加剧经济衰退(统计数据应该已经显示了,但是公布还需要等几个季度后的调整,以免伤害信心),所以还需要向市场注入资金以保持流动性。传统的手段,买入国债,在这时已经不能用了(用了只会恶化情况),于是向银行的拆借和再贴现,就成了主要的手段。

到了去年九月,对国债的需求是如此之大,以致于Fed手里存货只剩一半了,但是利率还是在不断地下跌。大家都在恐慌。

河友湖畔28号曾经观察到,由于大家都不愿意把手里的国债放出来,以致于同业拆借市场的抵押用的国债居然不够用。

Fed的办法是发行特别国债,以满足市场需求,这个在后面会谈到。

河友我爱莫扎特提到流动性危机还是偿债能力危机的问题。

偶以为,在最初的时候,大部分人都以为只有bear stern相关account有偿债危机,而整体经济因为去杠杆化而只是流动性危机。但是后来大公司大银行一家接一家地倒下,偿债危机迅速漫延。今天已经很难说偿债危机在流动性危机中占的比重有多大了。就象日本,原本预估的坏帐,是十年后清理所得数字的1/20。我们也无法说,这个比重就一定大了,只是从已经观察到的情况,说未来不容乐观。

对于Fed和obama来说,其实差别不大,因为能做的也有限。除了向经济系统注入资金以外,政府也用税款为倒闭企业买单,这次报税,不就是有逃避房贷的减免条款么。

本帖一共被 2 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂读了老大的帖子,学到不少的东西。 天群 字32 2009-03-06 01:04:08

🙂del 王树 字1 2009-03-05 21:57:26

🙂强文,花! 逍遥蜀客 字26 2009-03-05 21:34:09

🙂【原创】阴谋论下的Fed V2.0 (2) 资产结构

🙂国债需求大不正是美国梦寐以求的事吗? 领班军机 字208 2009-03-10 06:44:01

🙂我觉得可以问自己三个问题 1 王树 字474 2009-03-05 21:00:15

😄偶要抄你的作业 suqier 字38 2009-03-05 21:17:33

😨和您的讨论中,偶学到了很多 王树 字184 2009-03-05 22:02:23