- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:【讨论】懒人长期投资的策略(一):200天均线 -- 疏食清水

不管是下河还是理财,我都是新手。最近看了些投资方面的书,这里写个策略小结,拿到河里来,想听听大家的意见,好快点新手上路。

首先是确定投资对象:只投指数基金。它的优点大家都熟悉,就不多说了。目前打算投的个嘉实300(中国市场),VTSMX(美国市场)和VEIEX(新兴市场,中国这些年的比重在大幅上升);另外还挑了个债券指数基金VBISX(短期债券)用于放些一两年内不用的资金,毕竟现在利息太低了。

其次是操作方法的考虑。本来只是打算简单地定投和持有的,可总觉得,明知道大熊市还呆在股市学跳水,太影响心情,但如果没有个简单的指标决定操作,肯定会不知不觉地花很多精力在里面,患得患失,反而进退失据。

最近看到了个用200-day simple moving average作timing的方法,就是每个月看一次基金的价格,如果超过了200天均线就进,跌破了就出,简单客观。我看了SP500十年,除了几次无伤大雅的短期进出,重要的牛熊转换都抓到了:2000年下半年出股市,2003年入股市,2007年底出股市,这时机卡得多好!而且十年间才不过做了十来次操作,见图

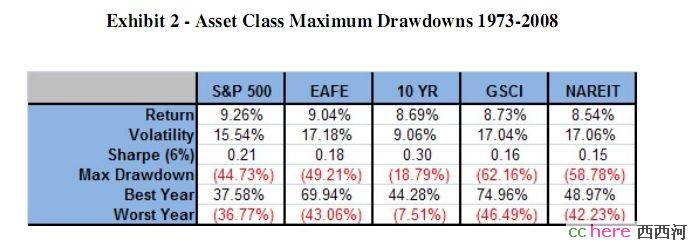

这个方法出自于My Money Blog介绍的Mebane T. Faber 一篇文章(2006年写的,2009年加了新的数据),这老兄测试了五种不同类别的指数(美国股市、外国股市、商品、房地产和美国十年债券)几十年的表现,结论是这个方法可以得到股市的收益债市的风险。也有其他人提出类似的方法,不过Faber调整成每月月底检查一次,从而忽略了月中的波动,降低了操作次数。

下面是五种指数的基本情况,比较有趣的是经历过大熊市,十年债券居然取得了跟其他市场差不多的收益。

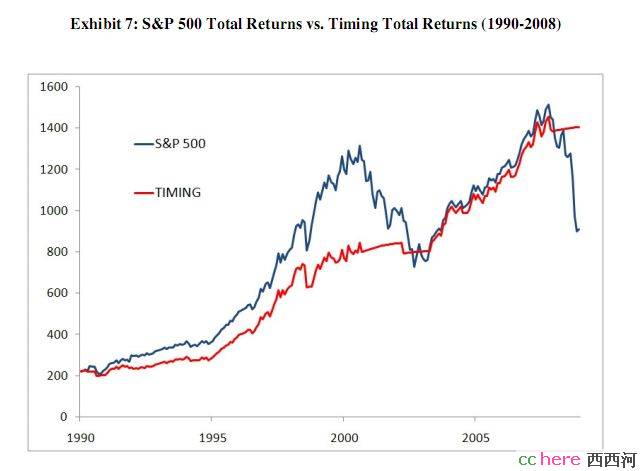

下面是Faber对SP500从1990年开始模拟timing和持有两种策略的差别:

有些奇怪的是,1990-2000年间价格基本上是在200天均线之上的,timing策略应该和持有策略的收益差不多,不知道为什么在模拟中timing策略几乎没抓住2000年前的增长。论文有快50页,我还没来得及仔细读。

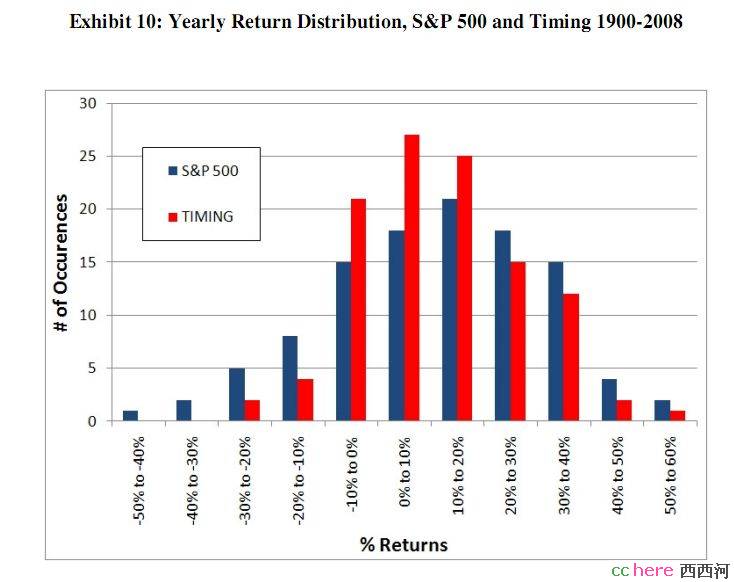

下面是1900-2008年间对SP500做timing的年度回报分布,可以看出这个方法减少了大幅亏损的年份。

总的看起来,在一般市场波动的条件下,这个策略并没有特别出色,在大牛市中它可能比长期持有策略还要差一些,所以在2000年前都没有和长期持有策略都没有太大区别(也许这就是以前没有人关心这个方法的原因?),但它成功地避开了大熊市,从而和长期持有策略拉开了差距。它的主要优点就是花费很少的精力就能够避免大熊市。我觉得这个方法还是很适合懒人用作长期投资用的,简单客观,省时省力。不知道大家有什么评论?

本帖一共被 1 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

🙂【讨论】懒人长期投资的策略(一):200天均线