- 发帖可能变空内容,邪门暂不知所以然

- 『稷下学宫』新认证方式,24年网站打算和努力目标

主题:经济学概念探讨2.4-人民币存款的来龙去脉 -- 牛义缂

注:各国的货币体系都有一些区别,比如英国的M0和中国的M0包含的内容就大不相同。如果您是在国外读的货币学,需要先了解一下这些差异。

------------------------------------------------------------------------------------

今天要谈存款的来龙去脉,就先要谈一下小牛理解的基础货币和社会存款间的主要联系和区别。

1. 基础货币

1.1本质

人民币基础货币是在现代(脱离金本位后的自由法币时代)的最高级别的货币、最基础的货币、最根源的货币。

1.2发行/回收

基础货币的发行/回收机构只有一个:央行,即中国人民银行。发行/回收的途径在前文 http://www.talkcc.com/article/3036588 已经介绍过了。

1.3构成

包括四个部分:社会上流通的纸硬币(即M0)、银行库存的纸硬币(包括ATM机里的)、存在央行电子系统中的法定准备金、存在央行电子系统中的超额准备金。普通公众能持有的基础货币只有“社会上流通的纸硬币M0”这一种基础货币。其它三个部分都由银行等金融机构持有。见2.1篇的结构图: http://www.talkcc.com/article/2975826

1.4地位

基础货币是在现代衡量其它货币和一切商品的尺子(最终标准),所有其它货币要先兑换或折算成基础货币才能从事交易。

比如,甲拿一枚纯金指环交易(不是赠与关系)换了乙的一台液晶显示器,表面上看是纯粹的物物交换。但实际上交易双方都会默认的比较(折算)物品相当的基础货币值,大致等值时才会交换。前一篇文章 http://www.talkcc.com/article/3051975 也介绍了存款兑换成基础货币后交易的例子,你也可以参考一下。

1.5币值和购买力的稳定性

基础货币的币值是不会变化的,10元纸币永远都值10元,这一点绝对稳定(自己衡量自己当然稳定了)。但基础货币的购买力却是不稳定的:多数时候其购买力贬值,即通货膨胀;少数时候购买力升值,即通货紧缩。

2. 人民币社会存款

2.1本质

人民币社会存款,就是社会公众在银行的存款,实际上就是银行帐本上的数字。

由于信用(信任)的存在,社会公众都认为那个数字就是货币(钱),而且认为它和基础货币等值。

2.2发行/回收

各个银行发行/回收自己的人民币存款。说白了就是,各家管各家自己的帐本。两个帐本上的数字(存款)要互相流通,就必须得通过中间系统进行银行间清算(见 http://www.talkcc.com/article/3051975 )。

2.3构成

大家都知道,就不浪费时间了。

2.4地位

在现代社会,仅次于基础货币,排第二。可以看作准法定货币。

2.5币值和购买力的稳定性

在美国,主要是由银行自身来担保储户的存款(即银行账本上的数字)和基础货币等值。联邦政府通过联邦储蓄保险公司只对该公司成员银行的储户提供有限的担保。也就是说,某个银行破产后,储户的存款有可能不再和基础货币等值,有可能只收回部分金额或者全部损失。

在中国,央行、政府和法律暂时还没有相关的明确规定。按现在的情况推理,由于四大行有若隐若现的国家信用担保,是不会破产的(听说过最后贷款人吗)。中小银行就不好说了,一旦未来发生破产的情况,如何清算(在破产条例出台前)取决于多种因素。不过,从海南银行破产清算的实例看,央行充当了最后贷款人,据说个人储户的存款都得以全额清偿。

所以说,(如果不讨论存款利息和管理费)人民币社会存款的币值在正常情况下是等价于基础货币的,其购买力也相同;在非正常情况下币值可能会相对于基础货币贬值,那么其购买力就可能低于基础货币。

2.6和基础货币的关系

基础货币是度量存款的基准,衡量存款的数值都会以基础货币为单位。比如说,某人有等价于1万元人民币的存款。

基础货币是创造存款的原料(也可以说是催化剂),没有基础货币就不会有存款。下文有详细的介绍。

基础货币乘以货币乘数等于存款总额,货币乘数 = 1 / (法定准备金率 + 超额准备金率 + 提现率)。所以基础货币的一点变化会被货币乘数放大成若干倍的存款总额的变化。

多数货币政策会通过调整基础货币的数量和构成,来撬动存款(和贷款)的调整。但由于基础货币和存款都具有一定的内生性,那么这种调整方式的作用就会有限,所以少数货币政策会使用其它方式调整存款(和贷款)。当然有的货币政策希望只调整基础货币,而不希望影响存款(和贷款)。

有了上面的介绍做基础,我们就可以介绍人民币存款的来龙去脉了。

---------------------------------------------------------------------------------

人民币存款来源于两种途径:

1.原始存款:央行/财政对非银行机构/个人发放基础货币,非银行机构/个人把基础货币直接存在银行形成存款。

2.派生存款:银行利用手中的基础货币备付金(包括库存现金和超额准备金)通过贷款创造新的存款。

原始存款很容易理解,下面举三个例子:

例A:企业/个人把外汇卖给银行,收入的人民币存在银行,银行再把超过头寸的部分转卖给央行。整个过程等价于,企业/个人把外汇卖给央行,流入的基础货币直接形成存款。

例B:财政支出给社会内的机构,输入的基础货币会直接存在银行系统形成存款。

例C:央行给非银行机构的贷款(基础货币)存入银行系统后形成存款。

可以看出,原始存款都是由基础货币直接创造的,它和该部分基础货币在金额上对应。

另外,当这些基础货币被央行回收后(如上面三个例子的逆过程),会使这些对应的存款消失。

派生存款(即由贷款创造的存款)的产生过程就复杂多了。为了便于初学者理解,我们得先做一个假设:假设社会贷款都会以社会存款的形式流回银行系统。实际的社会贷款流向情况见文后附录1的解释。

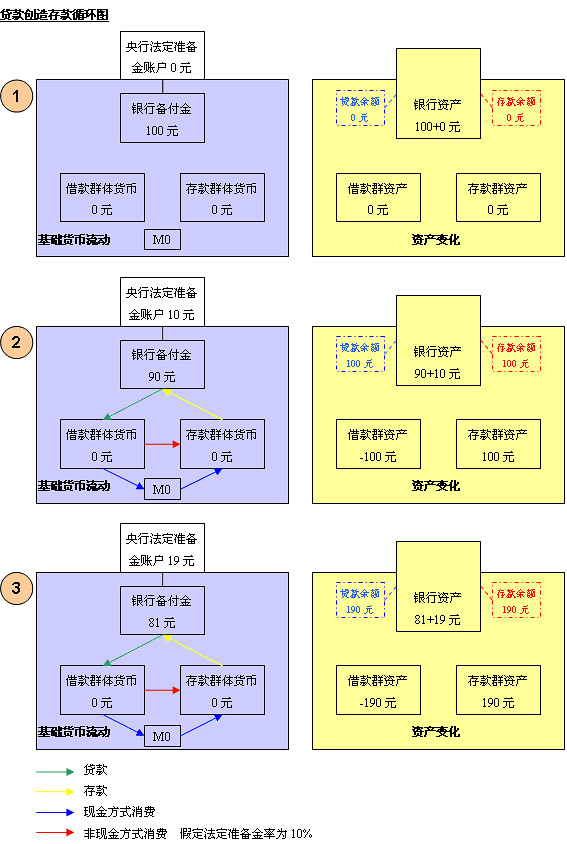

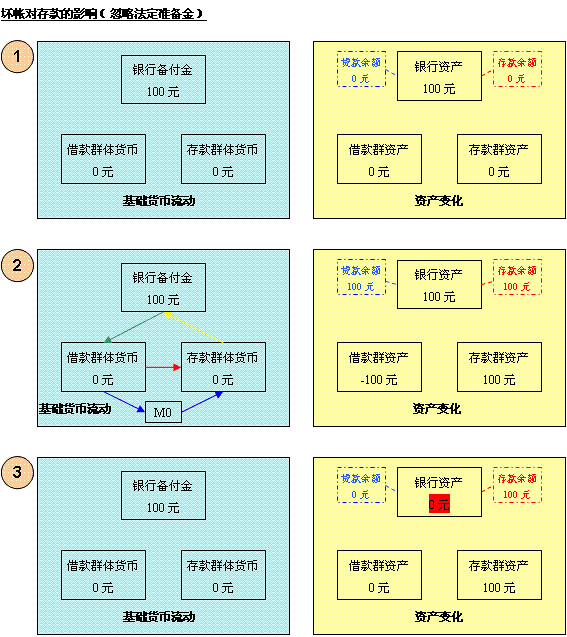

下图中左面的大方框描述了贷款过程中基础货币的流动,右面的大方框描述了同时发生的资产变化。

1.初始状态:此时只有银行有100元基础货币作为备付金,同时这100元钱构成了银行的全部资产,社会中资产总额也为100元,贷/存款余额均为0。注:此处的备付金等于银行库存现金 + 超额存款准备金;资产 = 资本 – 负债。

2.银行把100元贷给了借款群体,借款群体最终会把100元转移给存款群体又存入银行。转移的原因可能是消费、私人借还款或者干脆自己存款。转移的渠道可能通过银行转帐,或者通过现金M0流转。银行收入存款后,需要上缴10元(假定存款准备金率为10%)给央行作为法定存款准备金。

从左图看,在这个过程里,基础货币100元转了一圈回到了银行系统和央行。由于法定准备金也计入基础货币,我们看到基础货币总额没有变化,只是内部结构发生改变:由100元备付金+M0变成了90元备付金+10元法定准备金+M0。

从右图看,贷款群体和存款群体的资产都有变化,由于法定准备金仍计入银行的资产,所以银行的资产没有变化。此时,社会的资产总额没有变,仍未90+10-100+100 = 100元。循环了一圈后,社会存款余额增加为100元。

3.从再循环一次的情况看,由于存款准备金率的存在,银行的备付金越来越少,所以存款的增长幅度也随之减少。

4.如果一直这样循环下去,从理论上讲,最后产生的存款余额接近于100(基础货币-M0)除以10%(法定准备金率) = 1000元(派生存款)。实际产生的存款不会有这么多(取决于法定准备金率 + 超额准备金率 + 提现率)。无论循环多少次,我们都可以发现,基础货币总量没变(很像催化剂吧),社会资产总额也没变。

总结一下:银行系统利用基础货币作为催化剂(原料备付金逐渐消耗转变为副产品法定准备金),通过贷款过程创造存款。简单点说,银行系统的贷款会创造存款。

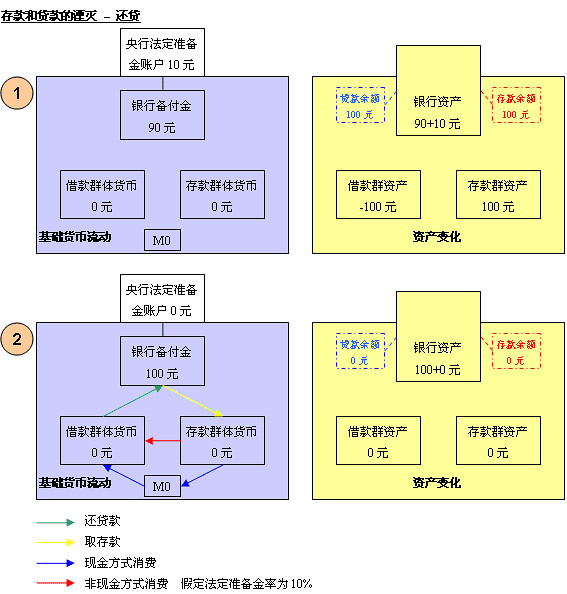

反过来说, 偿还贷款也会使对应的存款消失(和贷款湮灭),它是贷款创造存款的逆过程。下图描述的很清楚了,小牛就不多解释了。

最后总结一下:基础货币通过原始存款过程和派生存款过程可以创造人民币存款;两个过程的逆过程则使人民币存款消失。两个过程创造的存款,都有等额对应的基础货币或贷款。

--------------------------------------------------------------------

附录1:社会贷款的实际流向

小牛能想到的社会贷款资金的流向有七个:

1. 以社会存款形式流回银行系统

2. 以购买金融债方式流回银行系统

3. 以未知的其它项目方式流回银行系统(见 http://www.pbc.gov.cn/diaochatongji/tongjishuju/gofile.asp?file=2010S03.htm 中的“其它项目”)

4. 以购汇等方式流回央行销毁

5. 以购买国债、缴税等方式作为财政收入存款(主要)流回央行

6. 以现金耗损的形式流入M0

7. 直接流出境外

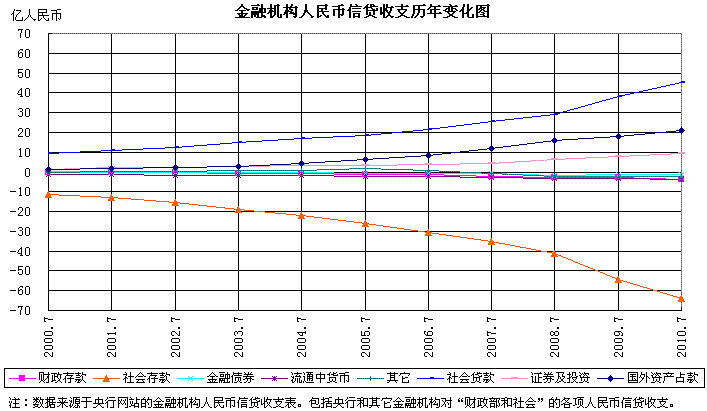

可是哪个去处是主要的流向呢?小牛把历年7月的金融机构人民币信贷收支数据做成图表后,答案就显而易见了。社会贷款主要流向了社会存款。对过去而言,正文中的假设基本成立。

附录1中的论述深受河友典韦的思路的启发。小牛在此表示感谢!另外,典韦发现短期(月度环比)的新增社会贷款未必都流向社会存款,其流向受未知的“其它项目”影响很大。 ( http://www.pbc.gov.cn/diaochatongji/tongjishuju/gofile.asp?file=2010S03.htm )

------------------------------------------------------------------------

附录2:案例分析-两个误解

案例分析一:

小牛见过一篇文章说,“采用某种方式刺激中国国内消费有诸多好处:可以拉动经济,可以增加就业,可以促进经济结构改革,可以少受出口经济的钳制,可以花掉巨额M2中的存款(从而减小通胀预期)……”

他前面的判断我们不谈,只谈这句“国内消费可以花掉巨额M2中的存款”。

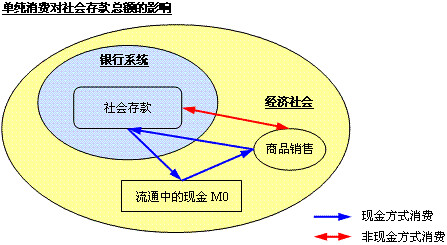

这句话只在最微观的经济层面上是对的:公司/家庭用存款消费,即购买商品/服务,公司/家庭存款转移给了商品/服务提供者,花掉了自己的存款。但是,只要在稍宏观的层面中看,就是错的:因为公司/家庭存款转移给别人,最终还会形成存款。也就是说,通过单纯消费,存款只会转移不会减小甚至消失。

以上还只是对短期/瞬间的分析。从稍长期看,高涨的社会消费会使多数企业盈利,刺激企业申请更多的贷款(如果其它货币政策不变的话),从而创造更多的存款。

呵呵,单纯的消费刺激政策是不可能“花掉”社会存款的,甚至可能增加。下图描述了这个概念。

相似的误解还有,“刺激家庭储蓄增长的政策可以增加社会存款总额”,您可以试着自己分析。

案例分析二:

小牛还读过一篇文章说,“近年来中国持续发生的小规模的银行坏账还是有点好处的。因为它(坏账)使资金蒸发了,可以减少社会存款,不然M2的增速会更大。”这个观点很有迷惑性。

小牛用骗贷的例子来解释,您就知道其中的问题了。A和B是两个骗子,A向银行申请了100万元贷款,然后用各种方式把资金合法的转移给了B,然后A申请破产,银行的100万元贷款成为坏账。100万元资金并没有消失,只是挪了个地方。其他方式造成的坏帐也是一样,见下图。

步骤1:初始状态

步骤2:贷款创造存款

步骤3:银行系统有坏账损失,备付金总额没有减少(备付金只不过从一个银行挪到了另一个银行),社会存款总额没有变化(和步骤2比),但是银行系统的资产减少了,社会贷款总额也减少了。

我们同时发现,坏账发生后,该部分贷款创造的等额的存款就无法通过偿贷过程和贷款湮灭,成为“孤立存款”(小牛起的名字)。

我们知道,贷款(存款增加)和还贷(存款减少)每天都在同时发生,它们之间的差额最终会表现在社会存款余额的变化上。由于“孤立存款”不会在正常的经济循环中消失,它的存在反倒会有助于增加社会存款余额。

事实上也是如此,中国持续发生的小规模的银行坏账是促使M2增加的一个因素。按照网上的数据(数据来自 http://www.cnfinance.cn/magzi/2010-02/04-6492.html + http://www.cbrc.gov.cn/chinese/home/jsp/docView.jsp?docID=200904155E004A7A0C32938AFF571355750A6800 )估算,截至2009年中,“孤立存款”累计约为人民币3万亿元左右,约占当时人民币存款余额的5%左右。

注:大规模的坏账会引起复杂的连锁反应,本文就不讨论了。

本帖一共被 1 帖 引用 (帖内工具实现)

- 相关回复 上下关系7

🙂经济学概念探讨2.4-人民币存款的来龙去脉

🙂请教个问题 tojinge 字67 2010-09-14 05:57:37

🙂说得没错,但更严谨的说法是, 牛义缂 字359 2010-09-14 06:16:49

🙂【讨论】社会经济不是靠“债务”的消除来维系的 2 作作笔记 字640 2010-09-11 11:27:59

🙂很希望有人能用您的视角来系统的讨论现代经济, 2 牛义缂 字1044 2010-09-11 23:43:23

🙂您的视角很独特, 1 牛义缂 字570 2010-09-11 11:54:03

🙂【讨论】,, 作作笔记 字438 2010-09-12 01:20:19